相互関税と世界経済への影響(トランプ#2)

本動画では、トランプ米大統領が導入を決めた「相互関税」の概要、一連の関税政策が目指す同大統領の経済政策の目的、今後の市場への影響について解説する。

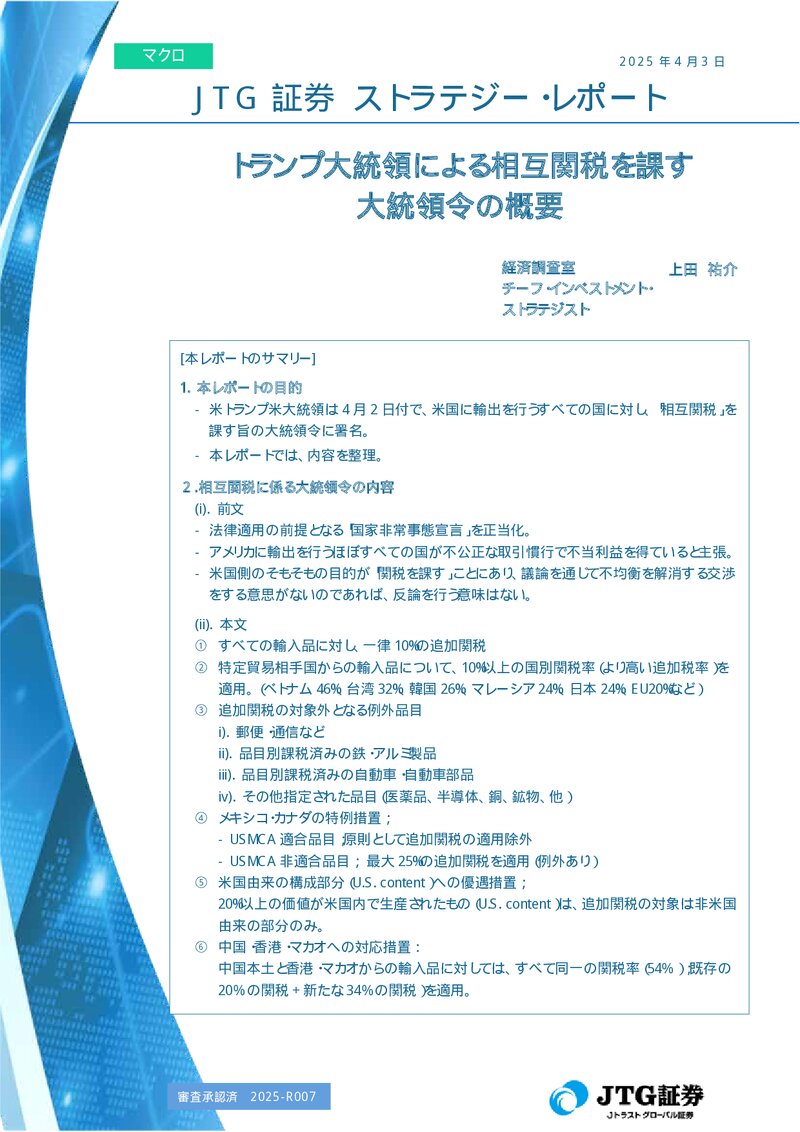

相互関税の概要

- すべての輸入品に対し、一律10%の追加関税

- 特定貿易相手国からの輸入品について、10%以上の国別関税率(より高い追加税率)を適用。(ベトナム46%、台湾32%、韓国26%、マレーシア24%、日本24%、EU20%など)

- メキシコ・カナダの特例措置;

- USMCA適合品目;原則として追加関税の適用除外

- USMCA非適合品目; 最大25%の追加関税を適用(例外あり)

中国・香港・マカオへの対応措置:

中国本土と香港・マカオからの輸入品に対しては、すべて同一の関税率(54%);既存の20%の関税+新たな34%の関税)を適用。

- 追加関税の対象外となる例外品目

品目別課税済みの鉄・アルミ製品、自動車・自動車部品などは、相互関税の対象外。その他指定された品目(医薬品、半導体、銅、鉱物、他)も除外。

相互関税による米国内での政策目標とは?

- 短期の政策目標:外国から徴収した関税をアメリカ国民個人への給付・還付に

- 中期的目標:産業構造の転換と米国での生産への回帰

短期目標の達成には、原資としての関税の積み上げが不可欠であり、諸外国からアメリカに交渉を持ち掛けても、短期的にこれを受け入れる可能性は限定的。

世界経済への影響

アメリカが、強気の関税を仕掛けられる原因は、同国経済の輸出入への依存度が低いことがある。相対的に依存度が高い、欧州(EU)、カナダ、メキシコなどは、貿易戦争激化時には、経済へのダメージが相対的に大きくなりやすい。

投資の観点

- 米国では、インフレ懸念が高まる中での低金利誘導は生じにくく、ドル安も短期的には進展しにくい。

- 米ドル建て資産への投資は、引き続き有効

- ただし、成長鈍化の中で「直利」を重視した投資が有効(現金の下落はない)

有効な投資対象

株式では米ドル建ての高配当のバリュー株で安定業種の銘柄(景気連動を除く)。

債券では、金利上昇懸念は抑制的なことからデュレーションの長期化が有効。事業会社債は、安定業種重視。金融劣後債は有効な直利の積み上げ手段に。一方、事業ハイイールド債、低格付ソブリン債などは当面はさらなる時価下落を想定。下落後に再検討か。

本サイトに掲載されている情報は、投資判断の参考となる情報の提供を目的としたものであり、特定の債券の購入、売却、保有を推奨するものではなく、将来の投資成果を示唆または保証するものではございません。

債券投資には価格変動のリスクを含む元本割れのリスクが存在します。投資判断は、利用者ご自身の判断と責任において行っていただくようお願いいたします。

本サイトに掲載された情報は、信頼できると判断した情報源に基づいておりますが、その正確性、完全性、最新性を保証するものではありません。

本サイトの情報に基づいて行われた投資行動により生じたいかなる損害についても、当社は一切の責任を負いかねます。

本サイトに掲載されている文章、画像、データ等の著作物は、当社または正当な権利者に帰属します。無断転載・複製を禁じます。

Jトラストグローバル証券株式会社 金融商品取引業者 関東財務局長(金商)第35号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

具体的な商品例(外部サイト)

| 発行体名 通貨 優先/劣後 償還 永久債 | 利率 | 満期 |

|---|---|---|

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2041/2/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2044/5/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2047/2/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2049/5/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2052/5/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2053/5/15 |

| 米国国債(プリンシパルストリップス) コーラブル債 | ゼロクーポン | 2054/5/15 |

| 米国中期・長期国債 コーラブル債 | 2.875% | 2045/8/15 |

| 米国中期・長期国債 コーラブル債 | 3.000% | 2048/8/15 |

| 米国中期・長期国債 コーラブル債 | 3.625% | 2053/5/15 |

外国債券の取引にかかるリスク

債券は、債券の価格が市場の金利水準の変化に対応して変動するため、償還前に換金すると損失が生じるおそれがあります。また、債券を発行する組織(発行体)が債務返済不能状態に陥った場合、元本や利子の支払いが滞ったり、不能となったりすることがあります。

また、外国債券(外貨建て債券)は為替相場の変動等により損失(為替差損)が生じたり、債券を発行する組織(発行体)が所属する国や地域、取引がおこなわれる通貨を発行している国や地域の政治・経済・社会情勢に大きな影響を受けるおそれがあります。

外国債券の取引にかかる費用

外国債券を、JTG証券との相対取引によって購入する場合は、購入対価のみお支払いいただきます(委託手数料はかかりません)。

また、売買における売付け適用為替レートと買付け適用為替レートには差(スプレッド)があり、外国債券の起債通貨によって異なります。

Jトラストグローバル証券株式会社 金融商品取引業者 関東財務局長(金商)第35号

加入協会:日本証券業協会、一般社団法人日本投資顧問業協会

調査レポート

トランプ大統領による相互関税を課す大統領令の概要